2025年現在、消費者金融等の貸金業者から融資を受けるには負債合計が年収3分の1を超えない「総量規制」が審査基準になっています。

この総量規制により、消費者金融など貸金業者が提供しているカードローン・キャッシングでは申込み者の収入を確認するために収入証明書の提出を求めています。

収入証明書は最新の源泉徴収票、直近2ヵ月分の給与明細書、市民税・県民税決定通知書、課税証明書または通知書、所得証明書または通知書などです。

これらの書類は保管している方が多いでしょうが、もし保管していなかった場合は急な出費で即日融資を受けたい時に借入が制限されることがあります。

そこで本記事では、どのカードローンなら収入証明書不要で借入できるのかを解説していきます。給料明細や年収証明なしで借りられるおすすめの借入先を厳選して紹介します。

収入証明書不要カードローンおすすめ5選を紹介

最初に、収入証明書不要で借りれるカードローンのおすすめ業者を掲載します。

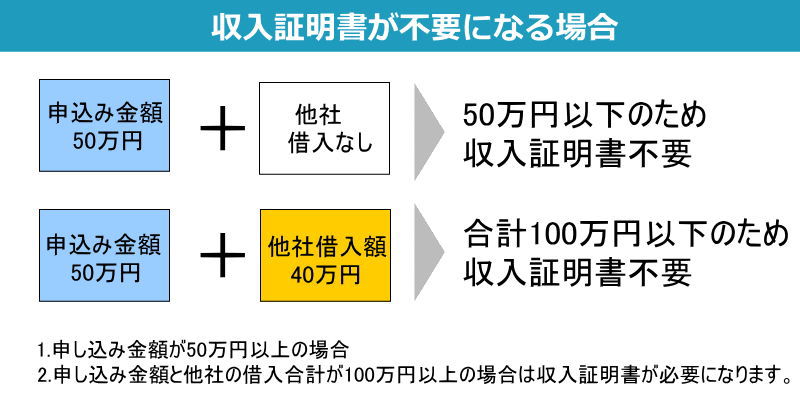

基本的に消費者金融カードローンがメインになりますが、借入希望額が50万円以下または、他の消費者金融やクレジットカードのキャッシング残高と借入希望額の合計が100万円以下であれば、原則収入証明書の提出は不要となっています。

銀行カードローンでも借入希望額が50万円以下であれば基本的に収入証明書は不要(銀行によって基準が異なります)となっていますが、銀行は審査が厳しいため50万円以下でも収入証明の提出を求められる可能性があります。

そのため、収入証明書なしで借入を希望するなら消費者金融にするべきでしょう。

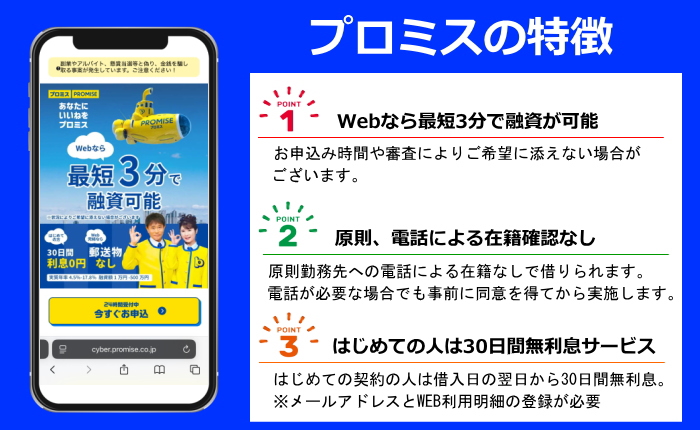

収入証明書なしで借りるならプロミスがおすすめ

CMでお馴染みのプロミスは、融資時間が最短3分(※お申込み時間や審査によりご希望に添えない場合がございます)と早いのが特徴です。

また、原則勤務先への電話による在籍確認は行っておらず、カードレスを選択すれば自宅への郵送物もなしで借入することができるので内緒で借りたい人には安心です。

収入証明書は、原則50万円以下で他社の借入総額とプロミスの借入額の合計が100万円以下であれば不要になっています。

プロミスははじめての契約の場合、借入日の翌日から30日間無利息となります。アコムやアイフルなどは契約日の翌日から無利息がスタートするため、すぐに利用しない人は無利息の恩恵を受けることができませんが、プロミスなら「初回借入日の翌日」から無利息がスタートするので、今すぐに借入しない人でも無利息が適用されます。

カードレス選択でカードがなくても、スマホさえあればセブン銀行やローソン銀行から借入・返済ができるため非常に便利です。土日でもインターネット振込であれば原則24時間365日、手数料無料で最短10秒で指定口座に振り込みされます。

| 金利(実質年率) | 年4.5%~17.8% |

|---|---|

| 限度額 | 最大500万円 |

| 融資時間 | 最短3分(お申込み時間や審査によりご希望に添えない場合がございます) |

| 収入証明書 | 原則50万円以下で申込み額と借入総額の合計が100万円以下の場合は収入証明書不要 |

アコムも一定条件で収入証明書不要で借りられる

アコムは申込みから融資までの時間が最短20分と早く、審査時に原則勤務先への在籍確認の電話もありません。

楽天銀行の口座があれば、原則24時間365日最短10秒で振込融資が受けられ、はじめてアコムと契約する人は契約日の翌日から30日間金利0円となります。

アコムからの借入希望額が50万円以下で、他社借入額と融資希望額の合計が100万円以下なら原則収入証明書不要で借りることができます。

| 金利(実質年率) | 年3.0%~18.0% |

|---|---|

| 限度額 | 最大800万円 |

| 融資時間 | 最短20分(お申込み時間や審査によりご希望に添えない場合がございます) |

| 収入証明書 | 原則50万円以下で申込み額と借入総額の合計が100万円以下の場合は収入証明書不要 |

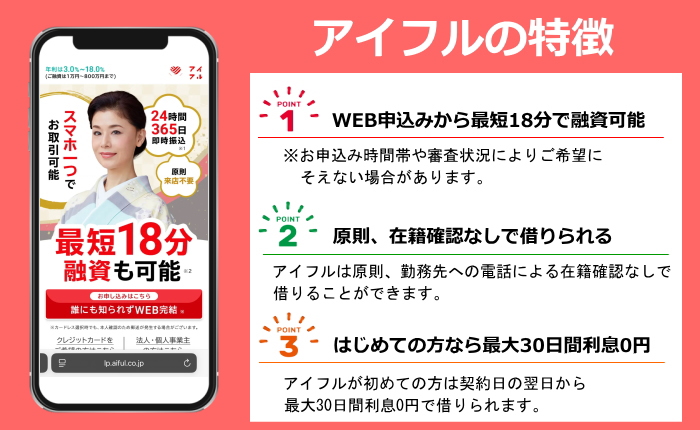

在籍確認なし・収入証明書なしで借りるならアイフルがおすすめ

アイフルは、ご利用限度額が50万円以下で、且つ他社を含めた借入総額が100万円以下の場合収入証明書は原則不要で借りること可能です。

webから申し込みして融資まで最短18分と早く(お申込み時間帯や審査状況によりご希望にそえない場合があります)、審査で不安な電話による在籍確認もアイフルなら原則なしになっています。

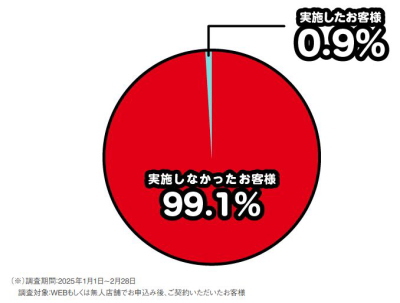

上記は、アイフルの電話での在籍確認を表しているグラフです。このグラフの通り、電話による在籍確認を行った人は0.9%になっており、99.1%の人は電話による在籍確認なしになっています。

| 金利(実質年率) | 年3.0%~18.0% |

|---|---|

| 限度額 | 最大800万円 |

| 融資時間 | 最短18分(お申込み時間帯や審査状況によりご希望にそえない場合があります) |

| 収入証明書 | ご利用限度額が50万円以下で、且つ他社を含めた借入総額が100万円以下の場合収入証明書は原則不要 |

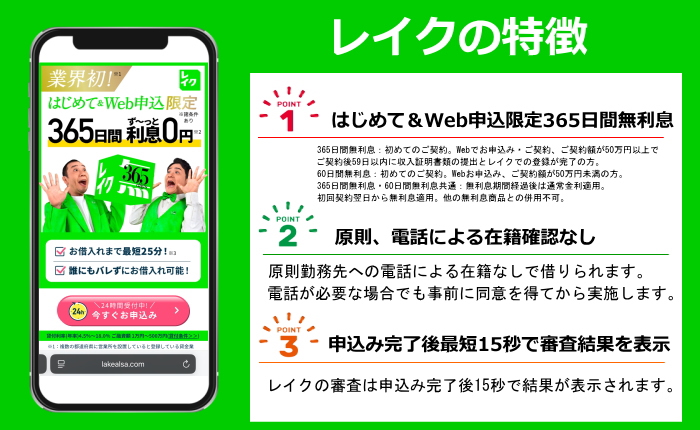

レイクは収入証明書不要で365日間無利息のカードローン

レイクはカードローンで最長の365日間無利息が可能になっています。ここまで長期間の無利息であれば、借入期間にもよりますが銀行や公的融資よりも低金利でお金を借りることができます。

レイクの無利息サービスは契約額によって無利息期間が適用されます。初めてのご契約でWebお申込み、ご契約額が50万円未満の方は60日間無利息、ご契約額が50万円以上の方は365日無利息となります。

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

借入までのスピードも早く、Webなら申込み完了後最短15秒で審査結果が表示され、最短25分で借入することができます。

もちろんカードレス対応なので自宅への郵送物もなく、原則電話による勤務先への在籍確認もなしになっています(※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません)。

収入証明書は借入希望額が50万円以下で、他社の借入総額と申し込み希望額の合計が100万円以下であれば、原則不要となっています。

| 金利(実質年率) | 年4.5%~18.0% |

|---|---|

| 限度額 | 最大500万円 |

| 融資時間 | 最短25分 ※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。 一部金融機関および、メンテナンス時間等を除きます。 |

| 収入証明書 | ご利用限度額が50万円以下で、且つ他社を含めた借入総額が100万円以下の場合収入証明書は原則不要 |

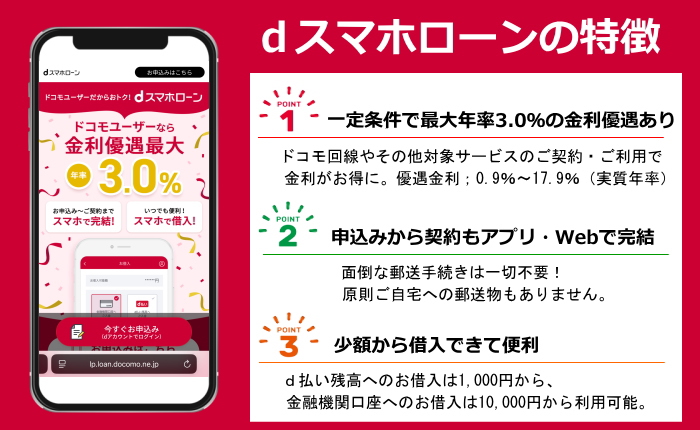

ドコモ利用者で収入証明書不要希望ならdスマホローンがおすすめ

dスマホローンでは、ドコモ回線やその他対象サービスの契約・利用状況におじて、お得な優遇金利が適用されます。

ドコモの対象サービスを利用している人ほどお得になり、基準金利年3.9%~17.9%から最大年率-3.0%の優遇金利になります。

申込みから契約、借入、返済もすべてアプリ・Webで完結するため面倒な手続きもないのに加えて、d払い残高を利用の方は直接チャージできる特徴もあります。

収入証明書は以下の条件で不要になります。

①dスマホローン(ご契約極度額または、借入残高の高い方)とdカードのキャッシングサービス(枠または、借入残高の高い方)の合計額が、50万円以下の場合。

②dスマホローン(ご契約極度額または、借入残高の高い方)とdカードのキャッシングサービス(枠または、借入残高の高い方)および他社借入額の総合計が100万円以下の場合

| 金利(実質年率) | 年3.9%~17.9% |

|---|---|

| 限度額 | 最大300万円 |

| 融資時間 | 最短即日 |

| 収入証明書 | ①dスマホローン(ご契約極度額または、借入残高の高い方)とdカードのキャッシングサービス(枠または、借入残高の高い方)の合計額が、50万円以下の場合。 ②dスマホローン(ご契約極度額または、借入残高の高い方)とdカードのキャッシングサービス(枠または、借入残高の高い方)および他社借入額の総合計が100万円以下の場合 |

どのカードローンが収入証明書不要で借りれるのかを解説

貸金業者(消費者金融など)に50万円を超える借入を行う場合または、他社の貸金業者を含めた借入総額が100万円を超える場合は収入証明書が必要なだけで、これ以下(50万円以下または他の貸金業者との借入合計が100万円以下)の場合は原則提出不要です。

銀行カードローンの場合は、基本的に申し込み金額が50万円以下であれば収入証明書は必要ありません。他社の借入合計は特に関係ないのが消費者金融との違いになっています。

消費者金融と銀行の収入証明書の提出条件

| カードローン名 | 収入証明書不要の条件 |

|---|---|

| プロミス | 原則50万円以下で申込み額と借入総額の合計が100万円以下の場合不要 |

| アコム | 原則50万円以下で申込み額と借入総額の合計が100万円以下の場合不要 |

| アイフル | 原則50万円以下で申込み額と借入総額の合計が100万円以下の場合不要 |

| 三井住友銀行カードローン | お申込み金額が50万円以下なら収入証明書不要 |

| 三菱UFJ銀行カードローン | 50万円以下の限度額は収入証明書不要 |

| 楽天銀行スーパーローン | ご利用限度額が50万円以下の場合、収入証明書不要 |

| みずほ銀行カードローン | 借入希望額が50万円以下の場合、収入証明書不要 |

カードローンは運転免許証や保険証、マイナンバーカードなどの本人確認書類のみでお申込みすることが可能です。消費者金融などのカードローンにインターネットでお申し込みするときのお申込フォームには希望契約額を選択する項目があります。

収入証明書を保管していなくて提出できない場合は50万円以下を選択、他社の貸金業者から借入がある方は合計で100万円を超えない希望契約額を選択することが収入証明書を不要にするコツです。

また総量規制において借入できる金額も制限され、年収の1/3を超える借入はできません。しかし総量規制の対象となるのは消費者金融や信販会社といった貸金業者のみで、銀行やろうきん、JAバンクなどは総量規制の対象外となっています。

【総量規制のポイント】

- 貸金業者からは年収の3分の1までしか借入できない

- 50万円以下または貸金業者からの借入総額が100万円以下であれば収入証明書不要で借りれる

銀行カードローンは総量規制対象外なので収入証明書不要で借りれるのか?

貸金業法は貸金業者を対象にしており銀行は対象外です。そのため銀行では消費者金融と違い、他社との借入合計は特に関係がなく、申し込み金額が50万円以下であれば基本的に収入証明書は不要となっています。

他の金融業者から100万円近く借りている人が収入証明書なしで借りたいなら、消費者金融よりも銀行カードローンの方がおすすめと言えます(50万円以下の申込みの場合)。

その代わり、銀行のカードローンの方が審査が厳しい傾向にありますので、借入する時には審査に通るのかよく考えて申込みすることが大切です。

【収入証明書不要のポイント】

銀行カードローンは、他社の借入金額は関係なく申込み金額が50万円以下なら原則収入証明書不要で借りられる。

そもそもカードローンはなぜ収入証明書が必要なのか

貸金業者のカードローンの場合、総量規制により年収の3分の1までしか貸付できないため、年収を把握するのに必要となります。つまり、申し込み者の返済能力を確認するために収入証明書が必要になるのです。

【貸金業法 第十三条の三】

貸金業者は、前二項の規定による調査をしなければならない場合において、当該個人顧客に係る第五項に規定する極度方式個人顧客合算額が百万円を超えるときは、当該調査を行うに際し、当該個人顧客から源泉徴収票その他の当該個人顧客の収入又は収益その他の資力を明らかにする事項を記載し、又は記録した書面又は電磁的記録として内閣府令で定めるものの提出又は提供を受けなければならない。

(引用元:貸金業法)

そもそも総量規制導入の背景には、貸金業者(主に消費者金融)が、借り手の返済能力を超える貸付を行い、返済不能に陥るといったケースが多発したことにあります。そこで国が返済可能な借入額は年収の1/3と設定したのです。

また収入も原則申告のみでよかったのですが、借りるために虚偽の申告する人も多く、一定の借入額(50万円超または総借入額100万円超)の場合は、収入証明書提出を義務化することにより多重債務問題の解決を図ろうと導入されました。

収入がない専業主婦は消費者金融から借りることができない

貸付は年収の3分の1までと規制されたことで、自身の収入がない「専業主婦」は消費者金融などの貸金業者から借りることができません。

しかし、銀行カードローンは配偶者に安定収入があれば申し込み可能なところもありますので、融資を受けたい専業主婦は銀行がおすすめになります。

専業主婦が配偶者の収入で銀行カードローンに申し込みした場合でも、原則50万円以下であれば収入証明書なしで借りること可能となっています。

一部の消費者金融は配偶者同意貸付で融資をしているところもある

収入が0円の専業主婦は消費者金融から借入することができませんが、一部消費者金融では総量規制例外貸付の「配偶者同意貸付」を使って専業主婦に融資をしているとこもあります。

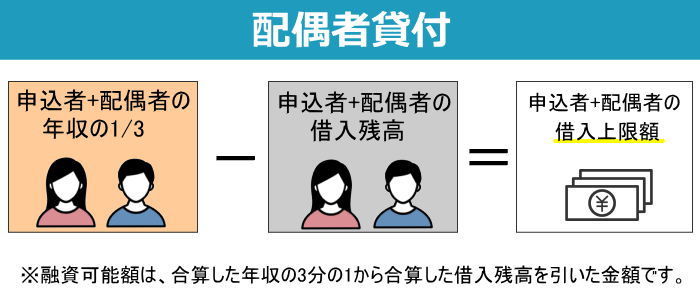

配偶者貸付とは、本人と配偶者の年収の3分の1まで融資ができる貸付方法です。注意点としては負債も本人と配偶者の合算となるため、本人に借入が少なくても配偶者が多く、2人の年収の3分の1以上の負債がある場合には貸付ができません。

貸金業法で認められている収入証明書の種類

収入証明書と言ってもいろいろな種類がありますが、カードローンの審査で認められている収入証明書は下記になります。

- 源泉徴収票(直近の期間に係るもの)

- 支払調書(直近の期間に係るもの)

- 給与の支払明細書*直近の2か月分以上(地方税額の記載があれば1か月分)

- 確定申告書(直近の期間に係るもの)

- 青色申告決算書(直近の期間に係るもの)

- 収支内訳書(直近の期間に係るもの)

- 納税通知書(直近の期間に係るもの)

- 納税証明書(直近の期間に係るもの)

- 所得証明書(直近の期間に係るもの)

- 年金証書

- 年金通知書(直近の期間に係るもの)

カードローンの審査で収入証明書の提出を求められた場合、上記のどれかを提出することになります。給料明細書は直近2ヶ月分となっていますが、これは2ヶ月の平均を12ヵ月計算して年収にするためです。

賞与(ボーナス)がある会社であれば、賞与明細も提出しなければ賞与分は年収に含まれなくなります。総量規制で年収の3分の1ギリギリの人は賞与明細も提出しなければ、総量規制オーバーで審査落ちになる可能性もあります。

収入証明書はカードローンだけではなく、住宅や自動車ローンなどの審査、最近では結婚相談所の入会の必要書類にもなっていますので、特に会社から発行される源泉徴収票は保管しておくことが大切です。財布の中に入れて保管している人も多くいます。

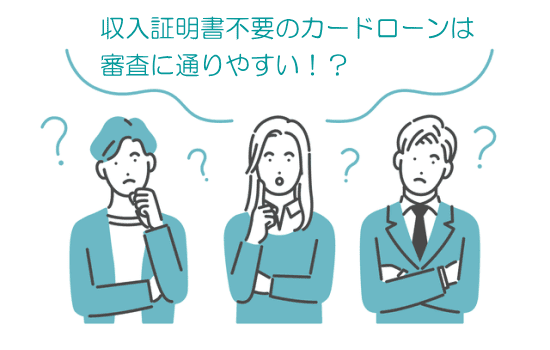

収入証明書不要のカードローンの方が審査に通りやすいのか?

収入証明書不要だからといって審査に通りやすい、審査が甘いということは間違いです。

収入証明書が無くても消費者金融や銀行は年収をある程度把握できます。虚偽の申告をして明らかにおかしな収入を申告してもバレてしまい審査に影響を与えます。

そもそも、審査をする側も収入証明書の提出を求めると審査時間が長くなってしまうので、提出なしで契約までいきたいのが本音です。

それでも限度額50万円以下の審査で収入証明書の提出を求められた場合は、主に下記の原因が考えられます。

- 会社規模や勤続年数を考慮しても申告の年収が多すぎる

- 借入金額を増やしたい、または審査に通りたいために年収を水増ししている疑惑がある

- 融資希望額が申告年収の3分の1ギリギリの場合

- 会社の在籍確認がとれず、勤務実態が疑わしい場合

特に、申告の年収を水増ししていると疑われた場合は収入証明書の提出を求められます。

多少の金額なら問題ありませんが、100万円以上多く申告している場合は印象がよくないので極力年収は正直に申告しましょう。

収入証明書と在籍確認は別物?それぞれの役割と違いを解説

収入証明書と在籍確認を混合している人がいますが、審査の意味合いはまったく別物です。

収入証明書の審査とは

収入証明書は借入希望額が一定額を超えると必要になる書類で、主に「返済能力があるかどうか」を確認するのが目的です。

また、50万円を超える金額もしくは他社との借入合計が100万円を超える場合は、貸金業法によって収入証明書を徴収して審査することが義務付けられています。

在籍確認とは

在籍確認は、申し込み者が本当に働いているのかを確かめる審査工程です。主に以下の理由で実施されます。

- 虚偽申告防止

- 安定した収入源の確認(収入証明がなくても補完できる)

- 職場が実在するかどうかのチェック

在籍確認の方法は、勤務先に電話連絡をする以外にも書類による在籍確認があり、大手消費者金融のほとんどは電話ではなく書類による在籍確認を実施しています。

「収入証明書不要=在籍確認なし」ではありません

よくある誤解として、「収入証明書も在籍確認もなしで借りられる」と考える方がいますが、この2つは役割が異なるため、たとえ収入証明書が不要でも在籍確認は実施されます。

また、書面での在籍確認の一環として収入証明書の提出を求められるケースもあります。

| 電話による在籍確認 | 審査担当者が個人名で職場電話を入れて勤務しているか確認する方法 |

|---|---|

| 書面による在籍確認 | 保険証(社会保険・組合保険)や社員証、名刺、給料明細、源泉徴収票等で確認する方法 |

冒頭で紹介している大手消費者金融は、原則電話による在籍確認は行っておらず書面での在籍確認を実施しています。

仮に電話の在籍確認が必要になった場合でも、事前に同意を得て電話を実施することになります。

在籍確認として収入証明書が必要になるケースとは

収入証明書は返済能力の調査以外にも、申告の勤務先に在籍しているのかの確認として必要になる場合があります。

大手消費者金融のほとんどが、原則電話による勤務先への在籍確認を行っていませんが、与信が低く勤務先の在籍に疑問がある場合は会社の社会保険と収入証明書の提出を求められます。

特に小さい会社で社会保険に加入していない場合、給料明細や源泉徴収票が必要になる可能性があります。

給料明細には出勤日数や残業時間、源泉徴収票には会社名が記載されているのが通常のため、それを確認することで在籍を判断しているのです。

収入証明書不要でフリーローンやマイカーローンは借りれるのか

カードローン以外にもフリーローンというお金を借りる商品があります。一般的に消費者金融ではなく銀行や信金などで取り扱っています。

フリーローンはその名の通り、使い道自由なローンであり、おまとめローンとして利用することもできます。

カードローンとフリーローンの大きな違いは商品性です。カードローンは限度額内で追加借入可能、フリーローンは完済まで返済専用となっています。

収入証明書が必要となる金額は銀行などの審査次第によって変わってきますが、どちらのローンも50万円以下であれば原則収入証明書不要で借りられる可能性があります(銀行によっては金額によらず必要になる場合もあります)。

カードローンとフリーローン・マイカーローンでは金利も違ってきます。フリーローン・マイカーローンの方が低金利で借りれる場合が多いです。どのローンを利用するかは収入証明書の要・不要で判断すべきではありません。

主要銀行のフリーローンとマイカーローンの金利

| 銀行 | フリーローン | マイカーローン | 収入証明書 |

|---|---|---|---|

| 三井住友銀行 | 変動金利年6.375% | 変動金利年2.950% | どちらも必要 |

| 三菱UFJ銀行 | - | 変動金利年1.65%~2.60% | 200万円以下は不要 |

| りそな銀行 | 固定金利年1.7%~14.0% | 変動金利年1.300%~4.200% | どちらも50万円以下は不要 |

| みずほ銀行 | 変動金利年6.025%* | - | 50万円以下は不要 |

| 福岡銀行 | 年4.3%~12.8% | 年1.9%~3.7% ※ニューオートローンDX特別金利 | ・フリーローンは50万円以下不要 ・マイカーローンは300万円以下不要 |

収入証明書不要でクレジットカードの審査は通るのか?

収入証明書不要でクレジットカードの審査を通過し、カードを作ることはできます。

ご存知のようにクレジットカードにはショッピング枠とキャッシング枠があり、ショッピング枠は割賦販売法が適用されるため収入証明書が必要となる金額は決まっていません。

ただキャッシング枠はカードローンと同じく貸金業法が適用となるため、50万円以下または他社との借入総額100万円以下なら収入証明書は不要となります。

そのため、収入証明書なしでクレジットカードを作るならキャッシング枠は50万円以下か、キャッシング枠は作らずにショッピング枠だけで作るのがおすすめです。

学生ローンは収入証明書なしでも借入できる?

学生(大学生)でお金を借りたい時に、「学生ローン」で検索するとあまり知らない会社(アミーゴやキャンパスなど)が出てきます。

それらでは実際学生ローンを取り扱っていますが、貸付条件は消費者金融のアコムやプロミスなどと大きな違いはありません。収入証明書に関しても、50万円以下の申込みまたは借入総額が100万円以下なら原則不要で借りることができます。

ただ学生に対して50万円以上貸し付ける学生ローンはほぼなく、借入総額が100万円を超える学生もなかなかいないでしょう。もし多重債務で貸してくれるなら違法業者という可能性もありますので注意が必要です。

学生を対象に貸付している学生ローン業者は、中小消費者金融会社なのでプロミスなどの大手と比較すると返済や借入の利便性はかなり劣ります。

大手消費者金融でも、安定収入がある学生には積極的に融資をしているので申込みするなら学生ローン業者ではなく大手消費者金融にするべきです。

学生ローン業者一覧

| 学生ローン業者 | 金利(実質年率) | 限度額 |

|---|---|---|

| カレッヂ | 年17.00% | 最大50万円 |

| イー・キャンパス | 年14.5%~16.5% | 最大80万円(学生は50万円) |

| マルイ | 年12.0%~17.0% | 最大100万円 |

| 学協 | 年16.4% | 最大40万円 |

| 友林堂 | 年12.0%~16.8% | 最大30万円 |

収入証明書不要なら嘘の年収で申込みしたら審査に通るのか?

カードローンでは原則50万円以下なら収入証明書は不要になりますので、申告した年収を基に審査することになります。

そうすると申込者が嘘の年収(実際より多く)を申告すれば、いくらでも借りれることになってしまいます。

当然数万~数十万といった差であればバレない可能性もありますが、実際は勤務先や役職、勤続履歴などでおおよその年収は判断できるようになっています。

つまり、嘘をついてもほとんどの場合バレてしまいます。バレなくても審査側が不審に思えば収入証明書の提出を求められます。

その際、収入証明書を提出しなければ審査落ちになりますし、提出すれば虚偽の年収だったとバレるため、低い限度額になるか審査は通らないでしょう。

収入証明書不要カードローンのまとめ

銀行カードローンは以前まで収入証明書不要で借入できたり、総量規制対象外のため貸付できる金額にあまり制限がありませんでした。それによって過去消費者金融であった過剰貸付が銀行カードローンによって行われ、2017年4月頃に社会問題となった経緯があります。

また、総量規制以上(年収の1/3以上)の借入や収入証明書がなくても100万円以上の高額借入も一昔前の銀行カードローンなら可能となっていました。

しかし自己破産が再び増加したことで、自主規制という形で貸付上限の減額、収入証明書を必要とする金額の引き下げで審査の厳格化を行い、今の銀行カードローン審査はかなり厳しくなっています。

現在、総量規制以上に借入している人は新たな借入をすることが難しくなっているので、銀行や消費者金融で「おまとめローン」や「借り換えローン」を利用して負債を減らしていくことが重要になってきます。

もちろん新たな借入ができないからといって、闇金から借入することだけは絶対に辞めましょう。そして返済が苦しいのであれば弁護士等へ相談するようにして下さい。